為何萬億級的團餐及供應鏈賽道,沒有中國500強?

胡茵煐 · 2021-01-26 16:57:24 來源:紅餐網 4348

本期導讀:

中國市場之大,大到某些萬億級的賽道還待開墾。

前景如此可觀的賽道上,玩家無數,競相較量,但也賦予競爭者更多的機會。

2019 年餐飲收入規模達 4.67 萬億元,預計2024年中國餐飲業規模有望達到7.16萬億。*數據來源《2020-2026年中國餐飲食品行業市場競爭狀況及投資前景預測報告》

在預計7萬億的餐飲市場里,仍有些餐飲巨頭還不被人知曉,更有一些餐飲企業在某個領域、某塊市場里悶聲賺大錢。

中國餐飲市場足夠大,大到整個餐飲上中下游都有賺錢的機會,或許我們花費太多精力去研究熱門賽道的風口,卻忽略團餐、供應鏈的品類藍海。

今天與各位討論團餐、供應鏈賽道的領頭羊,雖說他們并未曝光在鎂光燈下,卻悄悄地贏得了站點。

1 餐飲百強里的團餐黑馬

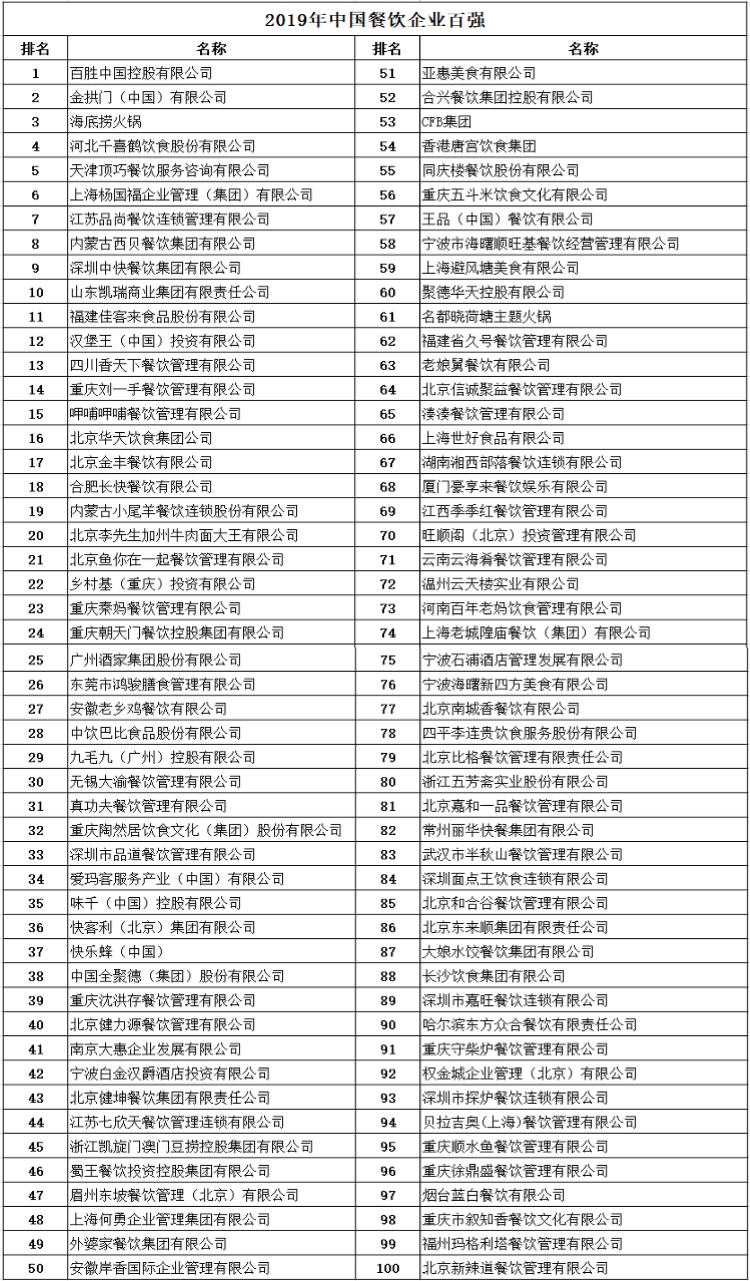

2019年中國餐飲百強企業榜單中的百強企業營收只占到全國餐飲收入的7%,足以可見餐飲產業集中化程度不高,市場大到可以容得下更多的優秀企業。

圖片來源:中國餐飲行業協會

在4.6萬億的餐飲市場里,有這樣一個領域占據將近1/3的市場份額,卻常年處在聚光燈之外,鮮少被人討論。

但它又無處不在,在政府機關、企業、學校、大型活動的食堂,甚至是飛機和高鐵的飯盒,幾乎都要與它打交道。

它便是團餐。據艾媒咨詢資料顯示,2019年團餐市場規模占到1.5萬億元,是個萬億級的超級市場,賽道又寬又長,頭部選手卻寥寥無幾。

在國內,團餐百強企業市場集中程度僅有5%,在美國,團餐前五強就占有80%的市場份額,日韓前五強也占有60%。

而且在中國百強團餐企業中,營收超過30億的企業只有3%,營收百億以上只有一家。相較而言,中國團餐市場依舊非常分散,頭部品牌也并不拔尖,具有巨大的開發潛力。

目前除了南方的中快,北方的千喜鶴,大量的中小型團餐企業還都是“小、散、弱”,沒有正真一家覆蓋全國范圍的團餐企業。

01 北有千喜鶴

千喜鶴集團,1993年成立,目前業務分布全國31個省、直轄市、自治區。據集團官網數據顯示,2019年集團餐飲產業鏈收入376億元,其中團餐收入161億元。

2019年百強榜單中位于第四位,僅次于海底撈,也是團餐品牌里唯一的年收入過百億的企業,但品牌依舊不如社會餐飲那般高光。

千喜鶴集團幾乎承擔了全軍3/4的軍事院校、3/5的武警院校和2700余家大型企業、地方院校、政府機關及醫院等的后勤食堂工作,每日為600多萬人提供一日三餐的飲食服務工作。

創始人有著一段傳奇的人生經歷。千喜鶴創始人劉延云,農專畢業之后回到老家政府機構,做著令人羨慕“鐵飯碗”工作,但不愿過一眼望到頭的生活,1993年他辭掉公務員工作,帶著7千元到石家莊創業。

同年9月,他在石家莊開辦“正義糧油公司”,從一家到十幾家門店,幾乎壟斷了石家莊市橋西批發市場。1998年成立了千喜鶴食品有限公司,生產饅頭、花卷等主食,一個月就鋪設500多個饅頭銷售點。

同年底,他遇到一次千載難逢的機會,獲得石家莊陸軍學院食堂的投標機會。

團餐的生意看似簡單,但要給政府、學校、醫院做,沒點關系也不行。由于他本身就與學院食堂有糧油業務來往,再加上品牌在當地的影響力,很快通過軍區的考察,順利接下軍事學院食堂。

憑借這個機會,千喜鶴快速打開團餐的大門,用不到三年時間,千喜鶴就切下市場3/4的軍事院校團膳市場。借勢而上,又用不到三年時間,拓展100多所院校和事業單位。

圖片來源:攝圖網

2017年,集團業務再次進行業務拓展,創立禧云國際,它是國內團餐產業鏈一站式企業服務平臺,成立一年就獲得螞蟻金服、鼎暉投資、口碑網2億美元的融資。

禧云國際搭建整個團餐的生態鏈服務,有禧云世紀品牌為中小型團餐提供品牌支持,有禧云千鏈提供團餐食材的供應,有禧云食安為團餐食品安全做保障,而禧云管理咨詢和禧云信息則是為團餐提供培訓和信息支持。

作為唯一過百億的團餐品牌,千喜鶴抓住團餐井噴的機遇,是當之無愧的團餐行業領頭羊。

02?南有深圳中快

深圳中快集團,2018年以黑馬之勢取得餐飲百強第七名的位置,在此之前從未入榜。

與千喜鶴不同,深圳中快業務更聚焦于高校、中學、醫院等事業單位的團餐。

目前,中快團餐旗下擁有“中快”、“中禾”、“中康”等眾多品牌,中禾是聚焦中小學基礎教育的餐飲品牌,和定位高校市場的中快餐飲,以及面向醫院團餐市場的中康餐飲,一起構成了中快的三大業務板塊。

同時,中快集團還孵化了小吃品牌面夫子、三叔公、小米姑娘等檔口品牌,不僅在中快自有品牌里發展很好,同時還輻射其他團餐企業的餐廳。

據官網顯示,中快已承包與托管全國800余所學校和1000家企業食堂,其中包括清華大學、復旦大學、香港中文大學等高校,每天為500多萬人提供餐食。

中快集團創始人李平金是江西普通農家的小孩,家中兄弟姐妹八人,他是老大。

自古以來都是長子當家,所以自小便要承擔照顧家里責任,放牛、打豬草、砍柴,凡是力所能及的事,他都帶頭干。

中快集團創始人、董事長李平金

圖片來源:團餐頭條

16歲當過礦工,20歲被選送到桂林冶金地質學校進修,21歲被調到德興銅礦探會戰指揮部任秘書,后任江西有色地質勘查局總務處處長。

雖然在政府機關做處長,但依舊解決不了兄弟姐妹的工作,以及家里住房問題。為此,他選擇出去闖蕩。

起初,李平金在貴溪縣承包鄉鎮企業銅都服務大樓,因為有后勤管理的工作經驗,承包當年就實現了盈利,完成了為父親在老家建房的夢想。

1994年,與弟弟李四星承包了當時江西最大的小商品批發市場工商處的食堂,從此與食堂結緣。

圖片來源:攝圖網

1995年,參與江西科技學院食堂招標失敗,便在學校周圍開了家星星餐廳,等待機會。沒想到學生絡繹不絕,甚至還有學生翻墻出來吃飯。

此番驚動學校領導親自前來考察,嘗下來的確比食堂做得好,于是便同意把學校其中一個食堂交由他來做,至此打開校園食堂承包之路。

短短幾年,中快在江西經營的食堂達到20家。2004年,中快收購深圳興聯興餐飲公司,正式走出江西市場,開啟企業發展的新紀元。

誰都不會料到,如今中快集團全國已成立17家工廠、41家分公司與31家配送中心,不斷擴大業務版塊與規模,大有成為團餐領軍品牌之勢。

03 區域霸主:金豐、快客力、麥金地等

餐飲百強中團餐企業有13家上榜,就行業份額來講,國內前十家的團餐企業收入還不到行業的5%。

與日韓歐美國家團餐市場60-80%的市場集中度對比,中國團餐還是個巨量的螞蟻市場。

截止2018年上半年,中國超過80%的團餐企業只在某一省市運營,跨區域與全國的團餐企業不足20%。

國內團餐市場雖大,但經營分散,專業度不強,這些依舊是困擾團餐企業發展的問題。

外企團餐品牌康帕斯、愛瑪客、索迪斯,早早窺見中國團餐市場的機會,從90年代改革開放時期就打入國內市場,利用現代化的管理思維,率先占領一部分團餐份額,美國的愛瑪客更是拿下2008年奧運會團餐的供應機會。

國內除了千喜鶴、中快之外,各區域市場也有各自的團餐“霸主”。

京津冀地區有金豐、快客利、健力源等團餐品牌,長三角區域有上海的麥金地、綠捷,安徽的長快、蜀王,南下珠三角地區有東莞的鴻駿膳食。他們作為團餐領域的“腰部企業”,分別取得傲人的成績。

這些團餐品牌中,北京的金豐團餐地位不可小覷。

北京金豐集團主要服務于政府、機場、銀行等政府機關,除了北京市場,跨區在上海、廣州、天津、成都等地做經營,還曾是奧運會、國慶閱兵、世博會的榮譽服務商。

再是北京的快客利,成立于1994年,據官網數據顯示,一年收入超過23億,在京津地區的團餐實力榜單中位居前列。

另外,團餐市場也有專注單一市場的企業,比如上海的麥金地成立十年來一直專注白領市場,業務涵蓋高新產業園區、政府機關、大型國企、世界500強四大板塊,早在2015年就已實現10億營收。

雖說近幾年,國內團餐產業一直保持著高增長的態勢,但與國外幾大團餐巨頭瓜分市場不同,國內本土團餐企業的規模普遍偏小,大多數團餐依舊是傳統大食堂的經營模式,無論是管理、服務、品牌…都要遠差于社會餐飲。

再者,海底撈、西貝、云海肴等社會餐飲品牌,早就盯上團餐這塊“肥肉”,紛紛開始布局團餐業務。

互聯網大佬各顯神通,順豐創辦“豐食”,美團建立獨立團餐中心,足可見其布局團餐的野心,傳統團餐企業將面臨更多挑戰。

總的來說,目前團餐行業頭部企業不夠拔尖,腰部企業比較少,中小團餐千千萬,團餐市場格局未定,就還有很大的機會待開墾,未來還會涌現出更多百億級的團餐企業。

2 食材供應鏈里頭部霸主

“21世紀不是公司與公司之間的競爭,而是供應鏈與供應鏈之間的競爭。” 這句出自英國經濟學家馬丁·克里斯多夫。

得供應鏈者得天下,餐飲下半場的競爭,取勝關鍵在于品牌的供應鏈。

國家統計局數據顯示,2019年我國餐飲市場規模為4.6萬億元。假設按照餐飲平均30%-40%的原材料成本來測算的話,餐飲供應鏈市場規模至少能達到1.38-1.8萬億元。

這塊萬億級別的“蛋糕”,恰恰還沒有出現絕對的王者,還是座大金礦等待挖掘,但其實早有人盯上這門生意,并加緊速度開始布局生意版圖。

隨著國內基建、互聯網、物流體系的不斷完善,餐飲食材供應鏈行業格局初現,每條細分賽道里都出現領先的供應鏈品牌。

從不同領域來看,餐飲供應鏈初步可以分為幾類:

第一類:B2B的生鮮平臺, 比如針對中小餐飲商戶的美菜網、美團的快驢、餓了么的有菜,以及服務于農貿市場及中小零售商的互聯網平臺的宋小菜。

第二類:從傳統餐飲企業裂變而來的供應鏈品牌,擁有中央廚房以及產品研發能力, 比如海底撈的蜀海供應鏈,主要服務于大中型連鎖餐飲客戶。

第三類:專注某一賽道的餐飲供應鏈 ,比如服務團餐食材供應商的望家歡,專注于凈菜供應的裕農,以及真功夫旗下的快餐供應鏈功夫鮮食匯。

第四類:單一品類食材供應鏈, 比如專注餐飲爆品垂直的食材供應鏈的信良記,定位火鍋燒烤一站式的食材超市的鍋圈食匯,速凍產品供應鏈的千味央廚、安井、三全……

這些餐飲供應鏈企業,或多或少都在對標全球最大食材供應商Sysco。

Sysco是全球最大的生鮮配送企業,是餐飲供應鏈里的航空母艦。據資料顯示,其2020財年二季度營收達150.25億美元,公司市值曾超400億美元。

中國餐飲市場與美國相當,但尚未出現如此規模的供應鏈龍頭企業,誰都機會成為中國的“Sysco”。

這些供應鏈品牌在各自賽道里快速布局當中,但食材供應鏈領域很大,賽道分散。向上考驗把控程度,向下考驗服務能力,同時還考驗物流、信息化能力。

所以說,這既是個大生意,同時也是個慢生意,需要花精力、花大成本做投入重資產行業。

筆者在供應鏈品牌中挑選幾個比較亮眼的品牌講講,看它們如何構建品牌商業版圖的。

01 餐飲供應鏈頭部:蜀海供應鏈

蜀海供應鏈最初是依托海底撈的中央廚房而設,原先只是海底供應鏈部門,僅為海底撈提供食材采購、凈菜加工等服務。

2011年正式成立開放平臺,2018年銷售額約50億元。2015年,蜀海供應鏈獲得永輝的注資,讓其能借助永輝直采優勢與資源,以更低的成本拿到一手的食材,使得蜀海供應鏈獲得更高的溢價權。

圖片來源:蜀海供應鏈官網

海底撈通過在產業鏈各個環節的關聯公司形成對產業鏈較強的控制力,上游通過扎魯特旗海底撈供應食材,而蜀海供應鏈采購、加工和倉儲配送。

蜀海供應鏈通過將食材在中央廚房內進行加工,以標準化的半成品輸出,然后再經冷鏈送至下游的中大型餐飲企業手中,形成了一套完全標準化流程。

不少餐飲企業都喜愛與蜀海進行合作,因為極大解決餐飲行業的效率成本,提升后廚作業效率,解決餐飲行業標準化的痛點。

據官網顯示,如今蜀海供應鏈合作的客戶超過300個,其中不乏一些知名品牌,如7-11,九毛九、胡大、豐茂烤串等品牌。同時,已經建成覆蓋全國22個城市的冷鏈物流中心,以及超2000余輛物流車輛。

海底撈創始人張勇曾提到過:我們最強的地方其實是供應鏈。

蜀海供應鏈是保證穩步開店的核心支持,依靠不斷新增的海底撈門店數為供應鏈造血,同時為各類餐飲商戶提供一站式供應鏈支持,則擴張其毛細管。

傳統餐飲企業孵化出的餐飲供應鏈的品牌,既能完成自我造血,同時還能實現外部生意引流,這在行業算是極少數。

02?團餐供應鏈領頭羊:望家歡、彩食鮮

望家歡是國內最早建立農產品商貿物流一體化的企業,從農產品種植、冷鏈配送、凈菜加工、食堂承包都有涉獵,是專注團餐供應鏈賽道的佼佼者。

2020年3月,望家歡獲得美團旗下龍珠資本與隱山資本6億元人民幣的B輪融資。

團餐供應鏈,即是給集體用餐的機關政府單位、學校食堂的團餐品牌提供相應服務的公司。

團餐行業規模不小,上文筆者也曾提到過,這個1.2萬億級市場規模的品類,那么團餐供應鏈自然也是條好賽道。然而在這賽場上,望家歡無疑是其中最有競爭力的。

望家歡創業25年,異常低調,幾乎不接受任何采訪,網上鮮少能查詢到品牌相關信息。那么這家企業究竟有何能力?

從2016年開始,望家歡開放合伙人模式。三年后,望家歡在全國擁有130家分公司,現在全國擁有20萬畝農業生產基地,代理了全國200多個食品品牌,全國服務近2萬家大型客戶。

作為團餐配送賽道的領頭羊,望家歡每年營業額超20億元,團餐配送業務幾乎占據整個華南市場,而此次融資合作讓其有充足的彈藥向全國市場進軍。

圖片來源:望家歡官網

望家歡過去在供應鏈建立了全國源采平臺,據虎嗅網的資料,2018年,占比銷售80%的蔬菜品類已經實現單品基地化,自主開發的采購平臺打通供應商、倉配人員與客戶三者的隔閡,實現全流程的信息化。

與很多平臺單純的撮合模式不同,這個平臺實際上已經滲透到上游下游,將物流信息進行了整合。

要不然資本也不會把目光投向望家歡,業內曾有人提到,望家歡完全具備成為中國sysco的潛力。

與望家歡不同的是,彩食鮮是從永輝集團業務中分割出來的一個版塊,針對團餐、中大型餐飲企業的食材供應鏈。

雖然是分割出來的業務,貢獻營收也并不低。根據公告,2019年,彩食鮮實現營收達31.94億元。截至2020年9月30日,彩食鮮的營收已達30.80億元,已接近去年2019年的總和。

2020年12月11日,彩食鮮拿到了高達10億人民幣的A輪融資,投資方有中金資本旗下基金和騰訊領投,以及景林投資、招商銀行等多個大牌資本跟投,儼然成為2020年全年的“融資之王”。

彩食鮮將業務分為三塊,其一,為全國永輝門店供應生鮮商品;其二是面向餐飲、醫藥、教育、政府機關等300多家提供企業服務;其三是開通微信商城,布局消費者和企業兩端的業務。

首先,依托全國400多家永輝超市的基底,再加上與百盛餐飲、千喜鶴等團餐品牌,以及中國工商銀行、移動等企業單位達成合作,生鮮采購量相對穩定,使得彩食鮮能夠保證經營體量,從而向上游獲取溢價能力。

其次,因為商品品類豐富,能吸引更多下游B端餐飲客戶,加上有團餐、事業單位、高等院校做基礎,能夠保障其的自我造血。

事實上,專注于餐飲的供應鏈企業也并非只有這兩三家,不過這幾家背靠的資源和已成熟的運營模式,不得不引起大家關注。

3 餐飲市場崛起帶來的新戰場

2019年全國餐飲收入46721億元,同比增長9.4%。自2015年起,全國餐飲收入保持著兩位數穩定增長。

2019年,消費對經濟增長貢獻率57.8%,拉動GDP增長3.5個百分點,而餐飲市場規模持續擴大,是拉動國家內需市場的重要力量。

短期內餐飲行業的崛起,將會給更多餐飲領域的品牌廝殺帶來新戰場,團餐、餐飲供應鏈亦是如此。

那么為什么這兩個領域有萬億級的市場規模,但同時又難出現領頭羊呢?

01 需求決定市場

市場的內在運行決定市場走勢,需求越強烈,市場就越大。

團餐與社會餐飲不同,需求非常穩定,在固定時間、固定的地點,以固定的標準和價格為固定的人群提供餐食,在經營、消費、市場等方面有自己的特殊性。

從中國團餐市場規模來看,的確非常強大 ,業內人士曾推斷過,團餐主要覆蓋人群在3億左右,人群體量相當于美國總人口。

再從餐飲供應鏈的角度來看,餐飲企業占比30-40%食材成本中,近九成是生鮮食材,不到一成是米面糧油、酒水飲料等食品或加工品,那么也就代表食材供應鏈是個接近萬億級規模的市場 。

02?行業發展仍處于早期

雖說從90年代開始,餐飲行業慢慢開始連鎖化經營道路,成就不少全國知名的大連鎖,但就團餐、供應鏈行業成熟度來看,依舊是未被完全開發的市場,是餐飲行業少有的藍海。

盡管團餐發展起步很早,但依然處于發展初期階段。 據艾媒咨詢數據報告顯示,截止2018年上半年,中國超過80%的團餐企業只在某一省市運營,其中還有近一半的企業經營范圍僅覆蓋某一城市,規模小、服務范圍有限,跨區域與全國運營的團餐企業不足20%。

因為市場大但分散,頭部不夠拔尖,中腰部企業少,小一些品牌各自占山為王,中國團餐規范化和標準化程度低,依舊處于百家爭鳴的狀態 。

而隨著互聯網思維的滲透和餐飲供應鏈的改革,團餐市場也面臨結構性的改革,在這樣變革下,誰都有機會成為團餐領域的領頭羊。

再來看餐飲供應鏈領域,這又是另外一塊肥沃的土地,各路神仙來打架,有互聯網巨頭、行業頭部以及創業者,大家都看準這塊市場背后巨大的商機。

雖說餐飲供應鏈是風口,玩家眾多,但整體發展差強人意,相對于發達國家,我國的食材供應鏈還處于早期。

食材供應鏈管理理念落后,中餐食材復雜,難以標準化的市場需求,供銷兩頭小而散,交易環節多,加之本身成本高、損耗大、品控難,以及人才短缺,種種因素依舊是困擾食材供應鏈發展的問題。

結語 ??

前景如此可觀的賽道上,玩家無數,競相較量,但也賦予競爭者更多的市場機會。

這些萬億級的賽道開始涌現許多優秀的企業,對于我國餐飲團餐、供應鏈等等行業的發展,我們不妨報以更大的期待。

相信這個萬億級市場,能夠容得下很多個上市企業,未來也會出現中國版的sysco供應鏈企業。

資料參考:

1、如何為顧客提供新鮮食材?蜀海打造供應鏈標桿/燕首席

2、美團領投望家歡6億B輪融資!團餐賽道或迎爆發/新農堂

3、美團戰投望家歡背后,食材供應鏈的魅力與挑戰 |專訪泰合資本董事付超平/資本偵探

4、獨占餐飲大盤1/3!團餐業能出幾個海底撈?/有味財經

5、為什么三分天下的萬億級團餐沒有中國500強?/新餐見

6、細數我國萬億級的團餐市場,為何沒有出現獨角獸和500強企業?/筷玩思維

7、為何餐飲行業各大巨頭都在布局食材供應鏈?/食材品牌觀察

寫評論

0 條評論