7-11便利店可能要被賣了?

松柏 · 2024-08-20 17:09:12 來源:聯(lián)商網(wǎng) 1520

8月19日,全球便利店巨頭7-11母公司Seven & i Holdings(以下簡稱Seven&i)在官網(wǎng)發(fā)布了一則公告,回應(yīng)加拿大便利店集團(tuán)Alimentation Couche-Tard(以下簡稱ACT)向其發(fā)出的“7-11便利店收購要約”,并成立了獨立委員會,針對提案可行性進(jìn)行評估。

公告發(fā)布后,Seven&i在東京的股價上漲23%,創(chuàng)下公司歷史上單日最大漲幅,市值達(dá)到約5.6萬億日元(約合人民幣2722億元),較前一交易日增加近1萬億日元。如果收購交易達(dá)成,預(yù)計將成為日本最大規(guī)模的外資收購案。

01

雙方作何回應(yīng)?

根據(jù)多位知情人士透露,Seven&i早在幾個月前就開始與包括摩根士丹利在內(nèi)的銀行顧問合作,以加強自身實力,應(yīng)對它所認(rèn)為日益增長的外資收購?fù){。而ACT集團(tuán)則已對Seven&i虎視眈眈多年,在過去兩年間陸陸續(xù)續(xù)地與這家日本公司接觸,試圖開啟友好的交易討論。

總部位于魁北克的零售集團(tuán)ACT隨后證實,其“最近向日本公司提交了一份友好的、非約束性的提議”,并且正尋求“達(dá)成一項雙方都能接受的交易,使兩家公司的顧客、員工、特許經(jīng)營商和股東都能受益。”

過去,日本企業(yè)即使收到收購提案,也常常在不咨詢董事會的情況下在幕后做出決定。但如今情況發(fā)生了變化,日本經(jīng)濟(jì)產(chǎn)業(yè)省在2023年頒布了《企業(yè)收購行動指南》,要求收購提案必須經(jīng)過討論或向董事會報告。

因此,Seven&i在聲明中表示,確認(rèn)已收到ACT發(fā)來的一份保密、非約束性的初步提案,并且已“成立由非執(zhí)行董事組成的獨立委員會”,以審核ACT“收購所有流通股份”的提議。

Seven&i強調(diào),無論是董事會還是獨立委員會,目前均未就接受或拒絕ACT的提案、是否與ACT展開討論或是否尋求任何替代交易作出任何決定。本公司一旦做出決定或有需要披露的事項,將立即公告。

銀行業(yè)內(nèi)人士指出,ACT此舉也可能會引來其他競購者,包括長期覬覦7-11美國門店的私募股權(quán)集團(tuán)。

02

7-11便利店怎么了?

2023年,在Seven&i披露的中期經(jīng)營計劃里,社長井阪隆一提出成為“以食品為中心的世界頂級零售集團(tuán)”的目標(biāo)。但實際上該公司在日本和美國的核心便利店業(yè)務(wù)正面臨增長放緩的問題。

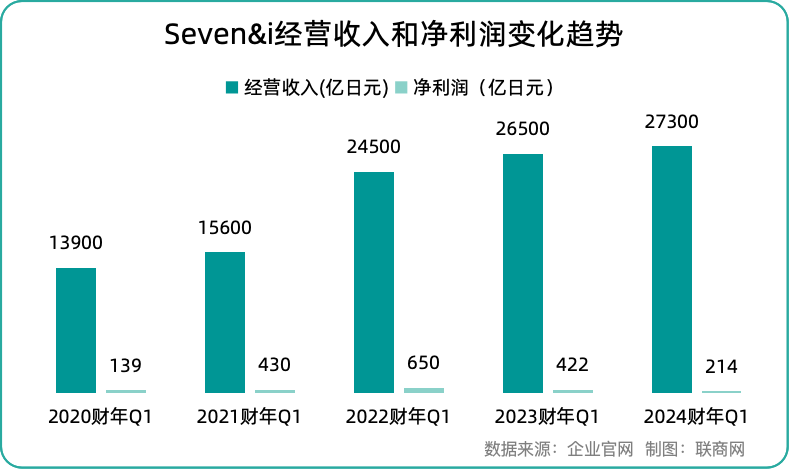

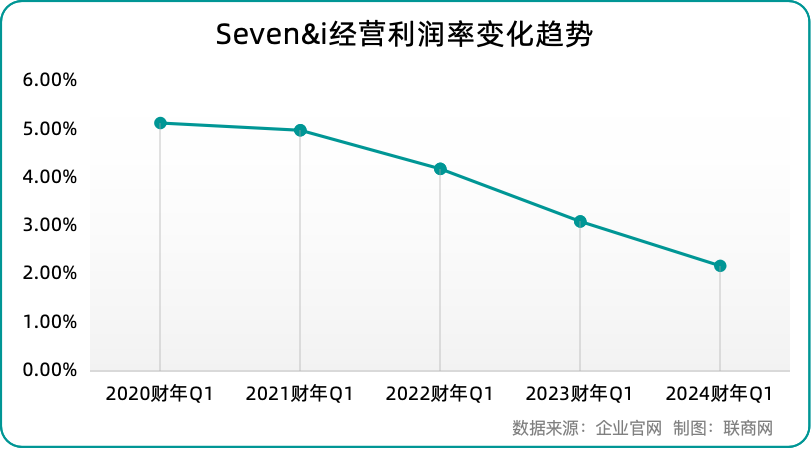

7月11日,根據(jù)Seven&i公布的2024財年第一季度業(yè)績顯示,營業(yè)收入為27300億日元(約合人民幣1329億元),同比增長3%;營業(yè)利潤為593億日元(約合人民幣28.8億元),同比下降28%;凈利潤更是較去年同期下降49%至214億日元(約合人民幣10.3億元)。

客流下滑

從海外市場看,美國7-11門店數(shù)約占總數(shù)的20%,是最主要的市場之一。但在該季度,受當(dāng)?shù)馗黜椊?jīng)濟(jì)刺激措施的影響,如食品補貼資格范圍擴(kuò)大、暫停學(xué)生貸款償還等,加之通脹持續(xù),消費者信心遭到削弱,銷量出現(xiàn)明顯下滑。

業(yè)內(nèi)人士認(rèn)為,該零售巨頭出現(xiàn)了戰(zhàn)略誤判。為了穩(wěn)住銷售業(yè)績,美國7-11推行“保持價格不變,維持客戶數(shù)量”的策略。但現(xiàn)實情況是,卷煙和其他熱門產(chǎn)品的銷量下降。特別是在低收入人群中,產(chǎn)品銷量按美元計算下降了3%。但同時,采購價格上漲并未傳導(dǎo)至產(chǎn)品,毛利率較去年同期下降2個百分點。

而在最關(guān)鍵的日本本土市場,7-11營業(yè)利潤也下降了4.4%至612億日元(約合人民幣29.7億元)。該公司旨在通過靈活的定價策略來吸引客流。例如,3月提高現(xiàn)煮咖啡的價格、5月降低飯團(tuán)等熱門商品的價格。但最終的結(jié)果不盡如人意,3-5月的同店銷售額仍與去年同期大致持平。同為競爭對手的羅森和全家也不甘示弱,分別在3月和8月推出熱門商品“加量不加價”的促銷活動,并收獲一定成效。

值得注意的是,截至Seven&i發(fā)布公告前,該公司市值自3月以來已下跌超過20%。

03

或打造全球最大的便利店集團(tuán)

迫于外國股東的施壓,Seven&i近年來一直在精簡業(yè)務(wù),將重心更多地放在盈利能力強的便利店上。先是在2016年,美國激進(jìn)基金Third Point主導(dǎo)了一場罷免活動,將掌舵Seven&i近24年的功勛人物、前社長鈴木敏文拉下臺,并由井阪隆一執(zhí)掌至今。

由于激進(jìn)投資者持續(xù)施壓,以及日本整體推動改革公司與股東關(guān)系的大環(huán)境下,變局得以加速。去年,Seven&i將旗下百貨連鎖店崇光·西武百貨出售給了一家美國投資基金。而井阪本人也面臨來自包括ValueAct在內(nèi)的激進(jìn)投資者的壓力,后者要求Seven&i剝離其虧損的綜合商超業(yè)務(wù)。今年4月,Seven&i宣布計劃將旗下的祖業(yè)“伊藤洋華堂”進(jìn)行股票上市。

此外,股票咨詢公司Asymmetric Advisors的一位發(fā)言人指出:“日元貶值成了一個重要的激勵因素。如果能夠出售伊藤洋華堂和Denny’s等業(yè)務(wù),公司很可能會長期保持良好勢頭。”

ACT集團(tuán)則一直在全球?qū)ひ捠召徚紮C。過去十年間,該集團(tuán)在便利店行業(yè)完成了多次并購。就在Seven&i發(fā)布回應(yīng)公告的同一天,ACT另外宣布,已同意從連鎖超市Giant Eagle手中收購約270家便利店。

2021年,ACT集團(tuán)曾試圖以162億歐元(約合人民幣1283億元)收購法國連鎖超市家樂福,但未能如愿。該公司還曾對Speedway提出收購要約,但最終Speedway被Seven&i以210億美元收入囊中。在2021年收購Speedway之后,7-11在美國和加拿大擁有超過13000家門店。ACT擁有近9300家門店。

GlobalData董事總經(jīng)理Neil Saunders表示:“這項潛在的收購要約意義重大。7-11是美國便利店領(lǐng)域最大的運營商,2023年的市場份額為14.5%。相比之下,ACT集團(tuán)的市場份額僅為4.6%。因此,兩者合并將產(chǎn)生一個控制近五分之一市場份額的實體。”

2023財年,ACT集團(tuán)銷售額為692億美元(約10萬億日元),與7-11的11萬億日元規(guī)模相當(dāng)。兩家公司的銷售額合計將達(dá)到20萬億日元左右,有可能誕生以便利店為中心的全球最大的零售集團(tuán)之一。

寫在最后

彭博社專欄作者Chris Hughes指出,ACT的要約顯得有些“投機取巧”,正值Seven&i的股市低谷期。這和它想在疫情期間收購家樂福的做法“不謀而合”,彼時家樂福的股價遠(yuǎn)低于疫情前水平,但這一提議遭到嚴(yán)厲拒絕。

公開資料顯示,截至5月31日,7-11在全球運營85049家門店。而ACT在全球約30個國家和地區(qū)擁有約17000家門店,主要運營Couche-Tard和Circle K兩個連鎖便利店品牌,其目標(biāo)是進(jìn)軍亞洲并擴(kuò)大全球布局。ACT在加拿大多倫多證券交易所上市,市值約8.6萬億日元,遠(yuǎn)高于Seven&i。

今年4月,Seven&i發(fā)布最新的“全球便利店運營戰(zhàn)略”,并在其中指出,計劃到2030年在全球開設(shè)10萬家7-11便利店。

聯(lián)商高級顧問團(tuán)成員潘玉明認(rèn)為,7-11便利店是Seven&i的核心業(yè)務(wù),且一直以來業(yè)績不俗,出售部分北美的店鋪企業(yè)有可能,但大部分出售的可能性不大。此外,Seven&i旗下的伊藤洋華堂超市已經(jīng)“瘦身”,百貨也已經(jīng)賣掉了,全賣的可能性不大。

今日互動:你覺得這場收購能成功嗎?

(本文轉(zhuǎn)載自聯(lián)商網(wǎng),編譯:松柏)

11月24日-30日,紅餐成長社將組織《增長創(chuàng)新之旅-日本餐飲深度研修團(tuán)》,7天6晚的行程,將參訪世界級先進(jìn)企業(yè),與日本著名餐飲企業(yè)頂尖管理者零距離學(xué)習(xí),汲取智慧,助力增長!

聯(lián)商網(wǎng)

聯(lián)商網(wǎng)

318篇

文章

983991

閱讀量

中國零售門戶網(wǎng)站聯(lián)商網(wǎng),聚焦零售行業(yè),全面提供第一手的時尚零售、電商、品牌商、快消等資訊。

寫評論

0 條評論